戦略的意思決定1(フリー・キャッシュフロー) その2

≪NOPATとは≫

「NOPAT」とは、「Net Operating Profit After Tax」の略で、税引後利益という意味です。

非常にわかりにくい考え方ですが、NOPATには主に以下の2つの考え方があります。

1.営業利益×(1−税率)

2.EBIT(経常利益+支払利息−受取利息)×(1−税率)

いずれも本業であるビジネスで稼いだ収入から税金を引くという考え方です。

そして1と2で異なるのは、1は営業利益がビジネスで稼いだ収入と考えるのに対して、2ではEBIT(Earnings Before Interest and Tax)をビジネスで稼いだ収入と考えている点です。

EBITとは経常利益という概念がないアメリカに近い考え方で、経常利益から利息の支払いや受け取りなどの財務活動要素を引いたものです。

EBITでは、財務活動要素以外の営業外収支はビジネスで稼いだ収入と考えるということです。

どちらを使っても問題はありませんが、ここでは日本で比較的多く使われている1の例を使って考えることとします。

【フリーキャッシュフローを計算してみよう】

では実際にフリーキャッシュフローを計算してみましょう。

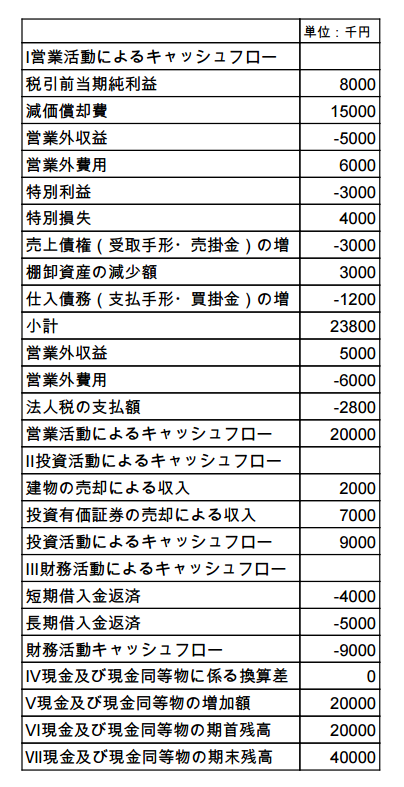

≪「営業活動によるキャッシュフロー」+「投資活動によるキャッシュフロー」≫

まずは、「営業活動によるキャッシュフロー」+「投資活動によるキャッシュフロー」で計算してみます。

ここでは自動車部品製造会社であるS社のキャッシュフロー計算書から計算してみましょう。

Iで書かれているS社の営業活動によるキャッシュフローは2000万円です。

そして?で書かれている投資活動によるキャッシュフローは900万円です。

よって、S社のフリーキャッシュフローは以下になります。

S社のフリーキャッシュフロー = 2,000万円+900万円 = 2900万円

S社の場合は、建物や投資有価証券の売却によって投資活動によるキャッシュフローが「+」であるため、営業活動によるキャッシュフローにさらに加算されていることが特徴となっています。

≪「NOPAT(税引後営業利益)+減価償却費+運転資本増減(増加はマイナス、減少はプラス)」−「初期投資費用」≫

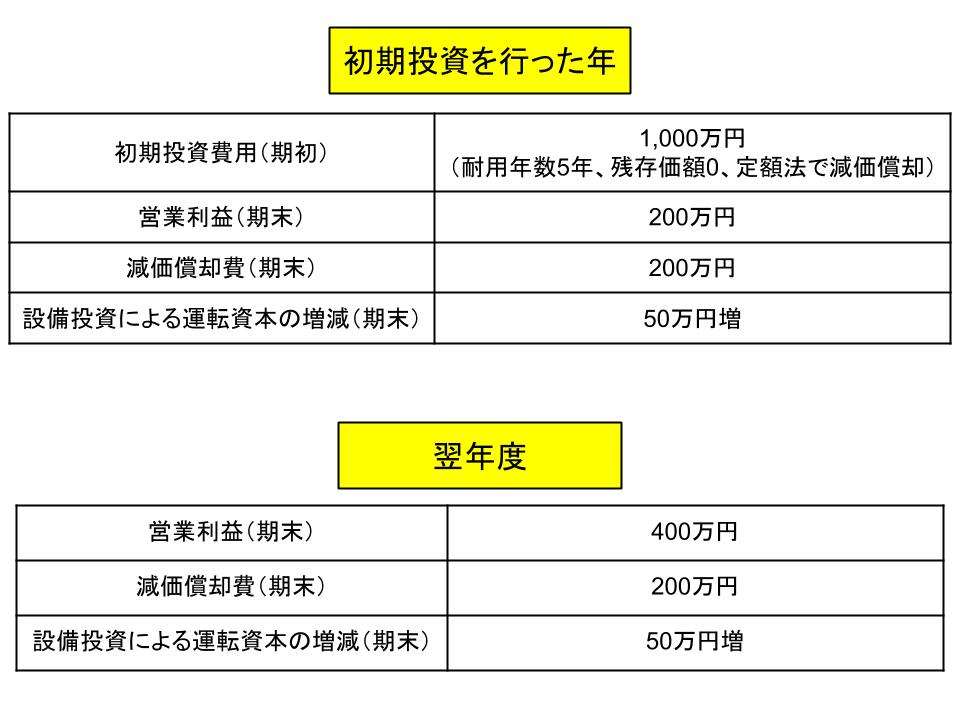

NOPATを使ったフリーキャッシュフローは今後の予測をして最終的な戦略的意思決定の根拠として使用されることが多いため、ここでは「事業を拡大するために設備投資を行う」というケースで考えます。

設備投資を行った年のフリーキャッシュフローとその翌年度のフリーキャッシュフローを考えてみましょう。

(ここでは実効法人税率を35%と考えます。なお、計算を簡略化するために現在価値(NPV)への割引は行っておりません。)

・初期投資を行った年のフリーキャッシュフローの予測値

(200−(200×0.35))+200−50−1000 = −720万円

・翌年度のフリーキャッシュフローの予測値

(400−(400×0.35))+200−50 = 410万円

初期投資を行った年のフリーキャッシュフローは−720万円、翌年度のフリーキャッシュフローは410万円です。

そしてこの計算を事業の継続年数分(今回は設備の耐用年数である5年間など)続けます。

このような場合のフリーキャッシュフローは単年度だけで考えるのではなく、事業の継続年数のフリーキャッシュフローを全体として考えることが必要です。

なぜなら、特に単体の事業などにフォーカスしてフリーキャッシュフローを確認する場合は、初期投資した年度は大きくキャッシュフローがマイナスとなり、その翌年度以降プラスになる傾向が見られるためです。

このため、あくまでも事業全体としてフリーキャッシュフローがプラスになるかマイナスになるかを考えなければいけないということです。

関連ページ

- 損益分岐点分析とその求め方 その2

- 損益分岐点分析とその求め方 その1

- 貸借対照表(B/S) その3

- 貸借対照表(B/S) その2

- 貸借対照表(B/S) その1

- 財務諸表とは

- 損益分岐点分析から見た利益向上策 その1

- 損益分岐点分析の活用法 その1

- 損益分岐点分析の活用法 その2

- 損益分岐点分析の活用法 その3

- 損益分岐点分析から見た利益向上策 その2

- キャッシュフロー計算書(C/S) その1

- キャッシュフロー計算書(C/S) その2

- キャッシュフロー計算書(C/S) その3

- 総合原価計算と個別原価計算

- 国際会計基準

- 日米の会計方針の違い

- 損益計算書(P/L) その1

- 損益計算書(P/L) その2

- 損益計算書(P/L) その3

- ABCと価格設定

- ABC(活動基準原価計算)とは

- ABM(活動基準管理)とABB(活動基準予算管理)

- アカウンティングとは

- 固定資産の会計処理(減価償却と減損会計) その1

- 固定資産の会計処理(減価償却と減損会計) その2

- 会計方針とは

- 費用の計上基準

- 収益の計上基準

- 全部原価計算と直接原価計算

- 引当金の計上方法

- 財務諸表から業界の特徴を分析 その1

- 財務諸表から業界の特徴を分析 その2

- 簿記の基本

- BSC(バランスト・スコアカード)とは

- 予算管理の意義

- 予算の設定方法

- 予算の3つのタイプ

- 業務的意思決定(差額原価収益分析)

- 企業の総合力を分析 その1

- 企業の総合力を分析 その2

- 会計公準と企業会計原則 その1

- 会計公準と企業会計原則 その2

- 会計公準と企業会計原則 その3

- 株主から見た企業価値 その1

- 株主から見た企業価値 その2

- コストセンターとプロフィットセンター

- 原価管理と原価計算

- 負債コストと株主資本コスト

- 組織の設計と種類

- 直接費と間接費

- EBITDAによる株価の評価

- 企業の効率性を分析 その1

- 企業の効率性を分析 その2

- EVA(経済付加価値)とは

- 財務会計と管理会計

- 財務分析とは

- 固定費と変動費 その1

- 固定費と変動費 その2

- 企業の成長性を分析

- 業界と企業の比較分析 その1

- 業界と企業の比較分析 その2

- 内部統制

- たな卸資産の評価基準と評価方法 その1

- たな卸資産の評価基準と評価方法 その2

- 管理会計の必要性

- 安全余裕率と損益分岐点比率

- ABCの活用方法

- 業績評価の手法

- MVA(市場付加価値)とは

- 比率分析の限界と注意点

- 組織管理と管理会計

- 具体的な業績評価のシステム

- 意思決定の前提(付加価値と生産性分析) その1

- 意思決定の前提(付加価値と生産性分析) その2

- 製品原価と期間原価

- 企業の収益性を分析 その1

- 企業の収益性を分析 その2

- 責任会計システム

- 企業の安全性を分析 その1

- 企業の安全性を分析 その2

- 標準原価と予算差異分析

- 業績評価のステップと留意点

- 戦略的意思決定1(フリー・キャッシュフロー) その1

- 戦略的意思決定1(フリー・キャッシュフロー) その2

- 戦略的意思決定2(運転資本の意義)

- 戦略的意思決定3(金銭の時間的価値)

- 戦略的意思決定4(リスクと割引率)

- 戦略的意思決定5(DCF法) その1

- 戦略的意思決定5(DCF法) その2

- 戦略的意思決定5(DCF法) その3

- 戦略的意思決定6(ペイバック法)

- 原価企画

- 税効果会計