EVA(Economic Value Added:経済的付加価値)

【EVAを理解する】

EVAはEconomic Value Added(経済的付加価値)と呼ばれ、アメリカのコンサルティング会社であるスターン・スチュワート社が開発し、同社が商標登録を行っている指標です。

EVAは事業の経済的価値を理解するための指標で、これまでに出てきたNPVやFCFとも類似性が高いと言えるものです。

そこでここではEVAがどのような指標かを理解し、NPV、FCFとの類似性あるいはその違いがどのようなものかを考えてみましょう。

【EVAとは】

EVAは経済的付加価値と呼ばれるように、単年度に発生した経済的な付加価値を示す指標です。

経済的な付加価値とはここではNOPATから資本コストとなる金額((有利子負債+株主資本)×WACC)を引いたものを指します。

EVA = NOPAT −(有利子負債+株主資本)×WACC

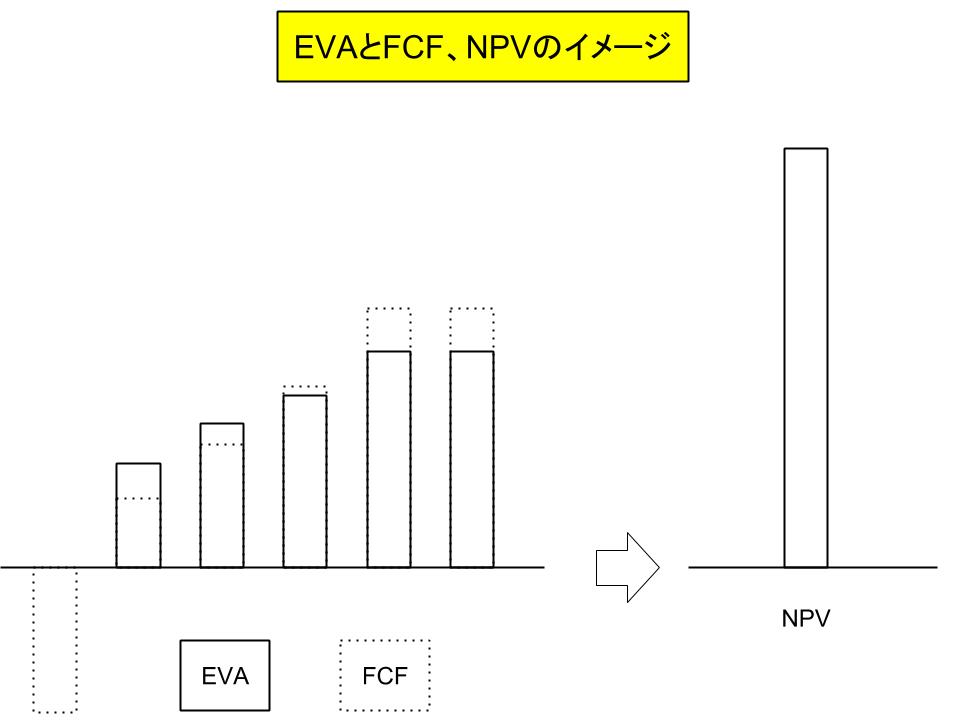

そして原則としてEVAはNPVと考え方が同じ指標です。

NPVは事業自体の経済的付加価値と言えますが、これに対してEVAはNPVを分解し、毎年の経済的付加価値として切り取ったものと考えることができます。

NPVを1年ごとに切り取ることで、その時の進捗や業績を判断できるということです。

【EVAとFCFの関係】

また、EVAはその総額がNPVとなることから、FCFと関連付けて考えることもできます。

FCFの計算式の定義は以下でした。

FCF = NOPAT+減価償却費+運転資本増減(増加はマイナス、減少はプラス)−初期投資費用

FCFもNOPATを使って計算します。

そしてEVAの「有利子負債+株主資本」は、その事業に費やされた費用の総額であるため、以下のように表すことができます。

有利子負債+株主資本 = (初期投資費用−減価償却費)+運転資本増減(増加はマイナス、減少はプラス)

よってFCFの計算式を変更すると、以下のようになります。

FCF = NOPAT−(−減価償却費+運転資本増減(増加はマイナス、減少はプラス)+初期投資費用)

= NOPAT−(有利子負債+株主資本)

FCFはNOPATからその事業に費やされた費用の総額を引くということです。

ここでEVAとFCFの計算式を並べてみると、よく似ていることがわかります。

EVA = NOPAT−(有利子負債+株主資本)×WACC(加重平均資本コスト)

FCF = NOPAT−(有利子負債+株主資本)

EVAはNOPATから資本コストとなる金額を引いたもので、FCFは事業に費やされた費用の総額を引いたものです。

よって、FCFとEVAの違いは、FCFは事業の初期に費用が大きく計上される(FCFのマイナス幅が大きい)のに対して、EVAは平均的に計上されることとなります。

よりわかりやすく、事業を開始する際の初期投資を行った時点のEVAとFCFを考えてみましょう。

初期投資を1億円と考えた場合、初期投資を行った時点のEVAとFCFはそれぞれ以下のようになります。

EVA = 0−1億×0 = 0

FCF = 0−1億 = −1億

EVAで考えると、まだ事業自体がスタートしていないために資本コストも0、よってトータルでも0となります。

これに対し、FCFでは初期投資を行った金額(キャッシュアウトした金額)がダイレクトに反映され、−1億円となります。

これだけでもEVAとFCFのニュアンスの違いが感じ取れるかと思います。

EVAがNPVを切り取って平均的に計上されるということは、EVAはFCFと比べると年度ごとの経済的付加価値がよりその正確性に優れるということとなり、その点がEVAは信ぴょう性が高いと言われる理由です。

【EVAの弱点】

EVAは経済的付加価値を見る指標として非常に有効であると言えますが、やはり弱点もあります。

それは特に固定資産が多い業種などによっては、EVA自体が固定化される可能性があるということです。

つまり、「有利子負債+株主資本」の部分で賄った資産に固定化されたものが多いほど、年度ごとの「(有利子負債+株主資本)×WACC(加重平均資本コスト)」に大きな変化はなくなり、この変化が少なくなると、NOPATだけで見た場合と大差がなくなるということです。

この場合はNOPATをEVAの代用と考えてもさほど問題ない(会計上の利益でも業績を評価できる)こととなるため、EVAは大きな効果があるとは言い難くなります。

EVAはどちらかというと流動資産が多く、流動資産を変化させることのできる業種に向いた指標であるということができるでしょう。

関連ページ

- 運転資金を即日調達する方法「ファクタリング」とは?【Q&A付き】

- 財務諸表とファイナンス その1

- 財務諸表とファイナンス その2

- 資金計画を考える

- ファンダメンタル価値理論と砂上の楼閣理論

- 資金調達方法(負債と自己資本) その1

- 資金調達方法(負債と自己資本) その2

- 資金調達方法(負債と自己資本) その3

- NPVによる投資評価 その1

- NPVによる投資評価 その2

- IR(インベスター・リレーションズ)とは

- IRR(Internal Rate of Return:内部収益率)

- リースファクター(年金現価係数) その1

- リースファクター(年金現価係数) その2

- 負債を活用した場合のNPV

- M&A(企業の合併・買収) その1

- M&A(企業の合併・買収) その2

- 企業経営とキャッシュフロー概念 その1

- 企業経営とキャッシュフロー概念 その2

- MVA(Market Value Added:市場付加価値)

- NPVの注意点

- 資本コスト算定の注意点

- NPVとAPVの関係

- NPV(Net Present Value:正味現在価値)

- CAPMの公式と解明 その1

- CAPMの公式と解明 その2

- 最適資本構成とMM理論 その1

- 最適資本構成とMM理論 その2

- オプションを理解する その1

- オプションを理解する その2

- 永続価値を理解する その1

- 永続価値を理解する その2

- PI(Profitability Index:収益性指標)

- ポートフォリオの拡張と最適ポートフォリオ

- プレミアムの算定(二項過程モデル、ヘッジレシオ、プット・コール・パリティ) その1

- プレミアムの算定(二項過程モデル、ヘッジレシオ、プット・コール・パリティ) その2

- プレミアムの算定(二項過程モデル、ヘッジレシオ、プット・コール・パリティ) その3

- 現在価値を理解する その1

- 現在価値を理解する その2

- 現在価値の計算

- 利益還元政策を理解する その1

- 利益還元政策を理解する その2

- 「格付け」を理解する

- リアルオプションを理解する

- リスクとリターン その1

- リスクとリターン その2

- リスクとリターン その3

- リスクを理解する その1

- リスクを理解する その2

- リスクとポートフォリオ その1

- リスクとポートフォリオ その2

- 証券化とは

- ファイナンスのための統計学基礎

- 経営戦略とファイナンス その1

- 経営戦略とファイナンス その2

- 埋没コストと機会費用

- 株価の理論値を理解する その1

- 株価の理論値を理解する その2

- バリュエーションを理解する

- 資本コスト(WACC)を理解する その1

- 資本コスト(WACC)を理解する その2

- ブラック-ショールズの公式

- 回収期間(Payback)法と会計上の収益率 その1

- 回収期間(Payback)法と会計上の収益率 その2

- 株主に報いるには

- ファイナンスとは

- 「儲け」とは

- APV(Adjusted Present Value:調整現在価値)

- β(ベータ)を理解する

- CAPM(Capital Asset Pricing Model)とは

- キャッシュフローを理解する その1

- キャッシュフローを理解する その2

- キャッシュフローを理解する その3

- 連結決算が企業価値に与える影響

- コーポレートガバナンス(企業統治)を理解する その1

- コーポレートガバナンス(企業統治)を理解する その2

- 企業価値を理解する

- 負債コストとオプションの関係

- 経営の多角化が企業価値に与える影響

- 効率的市場仮説とランダムウォーク

- EVA(Economic Value Added:経済的付加価値)

- 財務レバレッジとβ(ベータ) その1

- 財務レバレッジとβ(ベータ) その2

- 財務レバレッジとβ(ベータ) その3

- 財務政策を理解する