貸借対照表(B/S) その1

【貸借対照表とは】

貸借対照表はB/Sとも表記され、会社の資産や負債、純資産(資本)が可視化されている財務諸表です。

貸借対照表は会社のこれまでの活動による全資産とその原資の内訳(負債と自己資本)という、「ストック」を見ることができます。

損益計算書に比べて概念がややわかりにくいかもしれませんが、貸借対照表は会社の「全容」を知ることのできる唯一の財務諸表なので、特に会社の安全性などを知るのに非常に有用なものと言えます。

また、貸借対照表も通常は1年を周期として作成されますが、上場企業などは四半期ごとに作成されています。

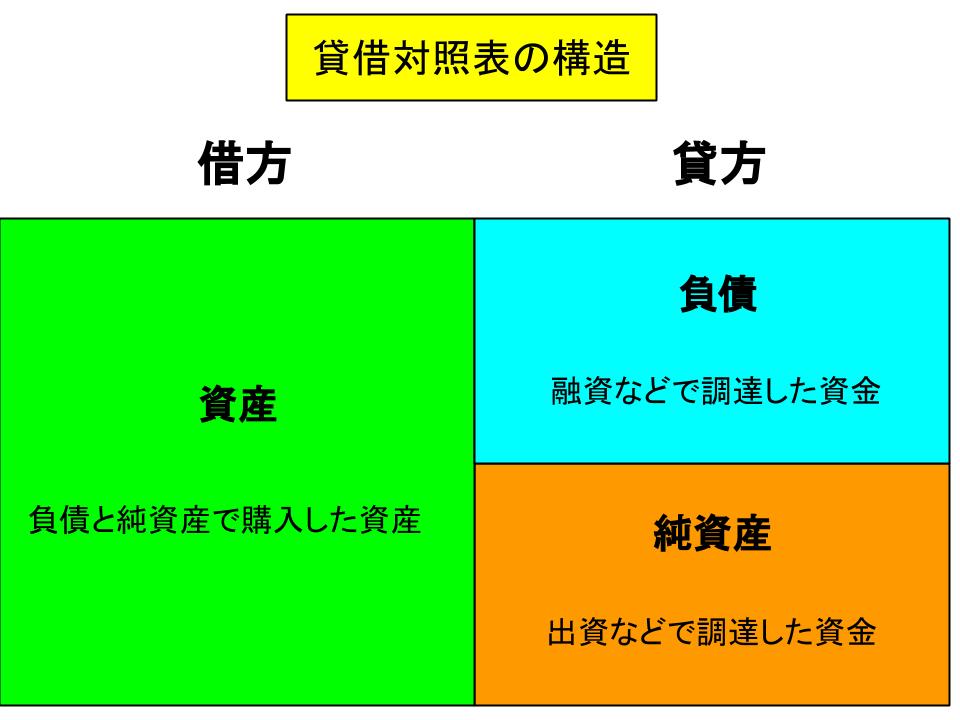

【貸借対照表の構造は?】

貸借対照表の構造は、以下のようになっています。

左側には資産の部があり、右には負債の部と純資産の部があります。

左の資産の部にはこれまで会社が取得してきた資産の内訳が書かれています。

そして右の負債の部と純資産の部には資産の原資が書かれています。

原則として、負債の部は借り入れを行って調達したもので、純資産の部は出資によって調達したものです。

資産の部の内訳は流動資産・固定資産となっており、負債の部の内訳は流動負債・固定負債となっています。

純資産の部の内訳は株主資本と評価・換算差額等となっています。

【それぞれの意味は?】

貸借対照表の中身を見てみると、それぞれが勘定科目によって分類されています。

実際に分類され、金額が入った貸借対照表の例が以下です。

勘定科目は会社や業種などによって異なります。

そして「資産の部」と「負債の部」は、会計原則の「流動性配列法」に従っているため、上から流動性の高い順に並べられています。

流動性の高い順とは、「換金されるのが早い順」という意味です。

例えば借方の「資産の部」を上から確認してみると、上に流動資産があり、下に固定資産があります。

流動性資産のほうが換金が先であるために上にきています。

では、まずは借方の「資産の部」の項目を1つずつ見ていきましょう。

≪流動資産≫

流動資産の定義は、「1年以内に換金する予定であること」です。

時期の問題なので、どのような資産かということはあまり関係ありません。

しかし、例えば棚卸資産などはいつ換金できるかわからないものですが、営業サイクルの中にあるものなので、原則としてはすぐに換金できるものと考えられて流動資産という扱いになっています。

そしてこれらの中身も、上から順に換金しやすい順に並んでいます。

・現金及び預金

文字通り、現金と預金という、いわゆるキャッシュです。

このキャッシュの額が大きければ大きいほど、資金繰りに対応しやすいということになります。

特にリーマンショック後の日本では、設備投資を控えてキャッシュを手厚くすることに力が入れられました。

「万が一の時の資金繰り」に対応するためです。

しかしこのことは資金の停滞(会社で保有するだけで市場に資金が回らないこと。)を招き、その後のデフレスパイラルへとつながりました。

・受取手形

受取手形は、販売代金を現金ではなく支払期日を決めた手形として受け取った場合の流動資産です。

損益計算書上は売上として計上されますが、実際は「まだ現金として受け取ってはいない」資産です。

このような資産が増えてくると会社に現金が不足することになるため、本来はできるだけ早期に現金にできる販売方法が望ましいと言えます。

そして受取手形は現金化に対する法的拘束力が強いことから、「確実に現金にできる」資産となるので他の資産よりも上位に来ます。

・売掛金

売掛金は手形に似ていますが、より一般的に知られる、いわゆる「掛け」で販売したときに計上する流動資産です。

例えば「月末締めの翌々月末払い」などは掛け販売の代表例です。

支払期日を決めるのは手形と同じですが、手形ほどの拘束力はないために手形よりも下にきます。

また、特に創業初期の会社などは顧客との信頼関係がまだ出来上がっていない場合が多く、売掛金による販売が多くなるケースがあります。

逆に、仕入れの支払いは現金先払いということもあります。

この場合受取手形と同じように、資金回収までの間にキャッシュが不足すると最悪「黒字倒産」ということになってしまう可能性もあり、注意が必要です。

関連ページ

- 損益分岐点分析とその求め方 その2

- 損益分岐点分析とその求め方 その1

- 貸借対照表(B/S) その3

- 貸借対照表(B/S) その2

- 貸借対照表(B/S) その1

- 財務諸表とは

- 損益分岐点分析から見た利益向上策 その1

- 損益分岐点分析の活用法 その1

- 損益分岐点分析の活用法 その2

- 損益分岐点分析の活用法 その3

- 損益分岐点分析から見た利益向上策 その2

- キャッシュフロー計算書(C/S) その1

- キャッシュフロー計算書(C/S) その2

- キャッシュフロー計算書(C/S) その3

- 総合原価計算と個別原価計算

- 国際会計基準

- 日米の会計方針の違い

- 損益計算書(P/L) その1

- 損益計算書(P/L) その2

- 損益計算書(P/L) その3

- ABCと価格設定

- ABC(活動基準原価計算)とは

- ABM(活動基準管理)とABB(活動基準予算管理)

- アカウンティングとは

- 固定資産の会計処理(減価償却と減損会計) その1

- 固定資産の会計処理(減価償却と減損会計) その2

- 会計方針とは

- 費用の計上基準

- 収益の計上基準

- 全部原価計算と直接原価計算

- 引当金の計上方法

- 財務諸表から業界の特徴を分析 その1

- 財務諸表から業界の特徴を分析 その2

- 簿記の基本

- BSC(バランスト・スコアカード)とは

- 予算管理の意義

- 予算の設定方法

- 予算の3つのタイプ

- 業務的意思決定(差額原価収益分析)

- 企業の総合力を分析 その1

- 企業の総合力を分析 その2

- 会計公準と企業会計原則 その1

- 会計公準と企業会計原則 その2

- 会計公準と企業会計原則 その3

- 株主から見た企業価値 その1

- 株主から見た企業価値 その2

- コストセンターとプロフィットセンター

- 原価管理と原価計算

- 負債コストと株主資本コスト

- 組織の設計と種類

- 直接費と間接費

- EBITDAによる株価の評価

- 企業の効率性を分析 その1

- 企業の効率性を分析 その2

- EVA(経済付加価値)とは

- 財務会計と管理会計

- 財務分析とは

- 固定費と変動費 その1

- 固定費と変動費 その2

- 企業の成長性を分析

- 業界と企業の比較分析 その1

- 業界と企業の比較分析 その2

- 内部統制

- たな卸資産の評価基準と評価方法 その1

- たな卸資産の評価基準と評価方法 その2

- 管理会計の必要性

- 安全余裕率と損益分岐点比率

- ABCの活用方法

- 業績評価の手法

- MVA(市場付加価値)とは

- 比率分析の限界と注意点

- 組織管理と管理会計

- 具体的な業績評価のシステム

- 意思決定の前提(付加価値と生産性分析) その1

- 意思決定の前提(付加価値と生産性分析) その2

- 製品原価と期間原価

- 企業の収益性を分析 その1

- 企業の収益性を分析 その2

- 責任会計システム

- 企業の安全性を分析 その1

- 企業の安全性を分析 その2

- 標準原価と予算差異分析

- 業績評価のステップと留意点

- 戦略的意思決定1(フリー・キャッシュフロー) その1

- 戦略的意思決定1(フリー・キャッシュフロー) その2

- 戦略的意思決定2(運転資本の意義)

- 戦略的意思決定3(金銭の時間的価値)

- 戦略的意思決定4(リスクと割引率)

- 戦略的意思決定5(DCF法) その1

- 戦略的意思決定5(DCF法) その2

- 戦略的意思決定5(DCF法) その3

- 戦略的意思決定6(ペイバック法)

- 原価企画

- 税効果会計