具体的な業績評価のシステム

【業績評価システム】

公平性が確保された業績評価を行うためには、その評価対象部門や対象者が会社に貢献したと判断される利益を可能な限り正確に行うことが必要になります。

その際、特に事業部制などは「事業部 ≒ 会社」のような存在となっているため、その評価にあたってはその評価に統一された管理会計システムが必要となります。

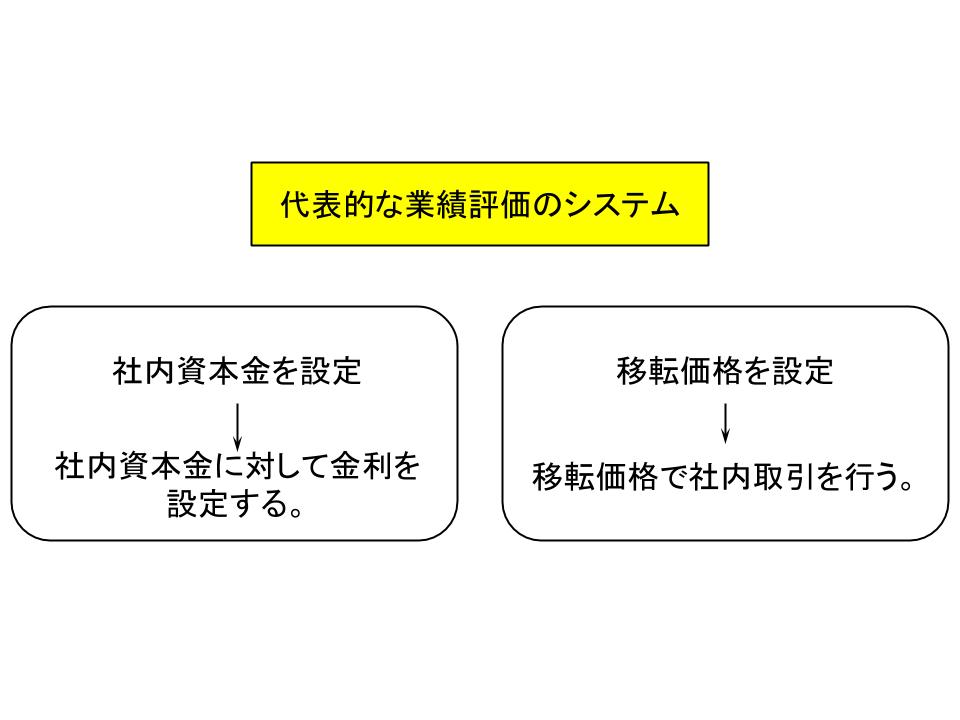

ここでは具体的な業績評価のシステムをいくつか挙げてみることにしたいと思います。

【社内資本金と社内金利制度】

まず挙げられるのが社内資本金と社内金利制度です。

これはそれぞれの事業部についてまず「社内資本金」を設定し、その資本金に対して社内で金利を設定してそれを事業部のコストと考える制度です。

事業部の「資本コスト」を設定し、最低限与えられた資本に対する金利を支払ったうえで、それよりも利益を出すようにしようということです。

そしてこのシステムで必要なのは、事業部ごとの社内資本金の設定です。

社内資本金の設定は様々ですが、主に以下のような考え方で設定されます。

1.事業部の総資産

2.事業部の純資産

3.事業部の固定資産

4.会社の資本金をそれぞれの事業部に配分

しかしこれらはいずれも「その事業部だけの資産」を決めるという、正確な判断が非常に難しい作業です。

見積もられた資本金が多くなればなるほど社内金利は高くなることとなり、少ないほうが業績評価には有利となって不公平感が生まれやすいためです。

よって各事業部の状況を把握し、事業部間で不公平感を出さないように設定することが必要です。

そしてこれらの設定に基づいて社内金利が決定されます。

社内金利は会社が融資を受ける際の実際の金利がよく使われます。

また、会社によってはWACC(加重平均資本コスト)を使う場合もあります。

この社内資本金と社内金利制度は、事業部が実際に使用しているとみなされる資金に対して、その「コスト意識」を持たせるために使用されます。

各事業部に対して与えられた資本を効率的に活用し、事業部のROI(投資収益率)を高めましょうということです。

【移転価格制度】

移転価格制度とは振替価格制度とも呼ばれ、事業部間で製品などを取引する際に設定する価格制度です。

移転価格制度は主にグループ会社間などの取引で使われることの多い制度ですが、事業部間で取引がある場合には設定することも可能です。

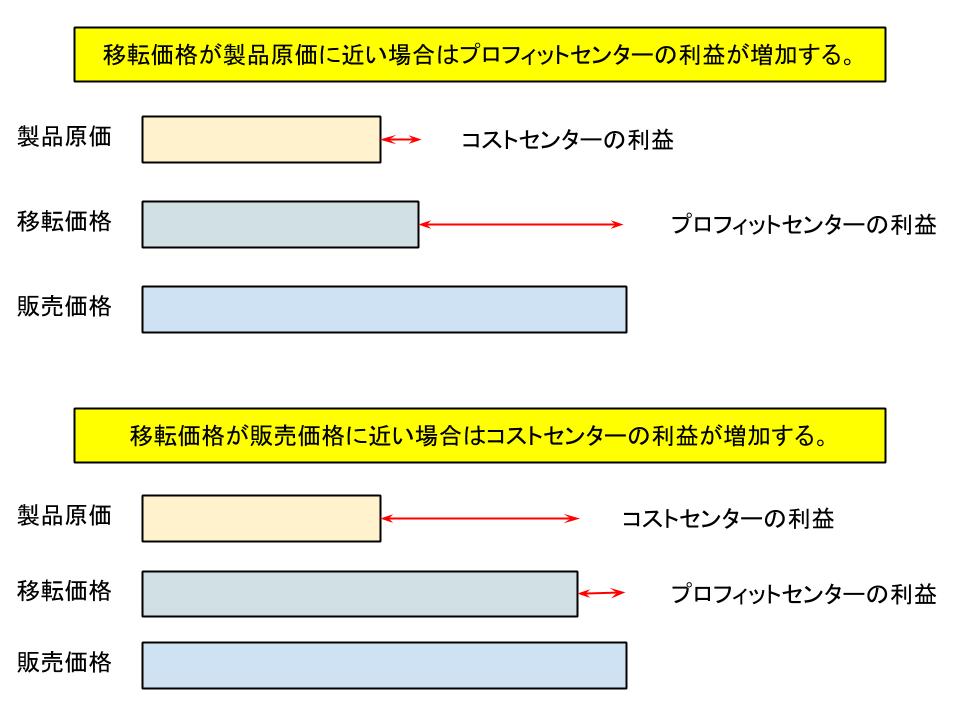

そして移転価格は、対象製品の原価と販売価格の間で設定されます。

例えば製品原価が1,000円、実際の販売価格が2,000円の場合は、1,000円〜2,000円の間となります。

そしてこの時、例えば生産を行う工場(コストセンター)と販売を行う事業部(プロフィットセンター)が取引を行う場合、移転価格はその価格設定により、以下のような事業部間の問題を引き起こします。

・移転価格が1,000円に近い場合

販売を行う事業部(プロフィットセンター)の利益が増加し、生産を行う工場(コストセンター)の利益が減少する。

・移転価格が2,000円に近い場合

生産を行う工場(コストセンター)の利益が増加し、販売を行う事業部(プロフィットセンター)の利益が減少する。

そして移転価格は閉鎖した環境で設定されるものなので、その設定は自由に行うことができます。

例えば親会社と子会社間で設定されるのであれば、グループにとって最も利益が出るような移転価格が設定されます。

しかし会社内の場合は会社の利益に大きな影響が出るわけではなく、事業部の利益につながるため、その評価に影響を与えるものとなります。

このため、移転価格を会社で画一的に決定すると場合によっては不利な側のモチベーション低下などの弊害をもたらします。

よって、移転価格は部署間同士がコミュニケーションを取って決定し、価格設定に不満がある場合は拒否できるなどの選択肢を設けておくことが必要になります。

そしてその場合は会社が双方の事情に基づき、公平に移転価格を決定する対応が必要です。

上記のような業績評価の基本システムを理解し、具体的な評価とは何かを改めて考えてみましょう。

関連ページ

- 損益分岐点分析とその求め方 その2

- 損益分岐点分析とその求め方 その1

- 貸借対照表(B/S) その3

- 貸借対照表(B/S) その2

- 貸借対照表(B/S) その1

- 財務諸表とは

- 損益分岐点分析から見た利益向上策 その1

- 損益分岐点分析の活用法 その1

- 損益分岐点分析の活用法 その2

- 損益分岐点分析の活用法 その3

- 損益分岐点分析から見た利益向上策 その2

- キャッシュフロー計算書(C/S) その1

- キャッシュフロー計算書(C/S) その2

- キャッシュフロー計算書(C/S) その3

- 総合原価計算と個別原価計算

- 国際会計基準

- 日米の会計方針の違い

- 損益計算書(P/L) その1

- 損益計算書(P/L) その2

- 損益計算書(P/L) その3

- ABCと価格設定

- ABC(活動基準原価計算)とは

- ABM(活動基準管理)とABB(活動基準予算管理)

- アカウンティングとは

- 固定資産の会計処理(減価償却と減損会計) その1

- 固定資産の会計処理(減価償却と減損会計) その2

- 会計方針とは

- 費用の計上基準

- 収益の計上基準

- 全部原価計算と直接原価計算

- 引当金の計上方法

- 財務諸表から業界の特徴を分析 その1

- 財務諸表から業界の特徴を分析 その2

- 簿記の基本

- BSC(バランスト・スコアカード)とは

- 予算管理の意義

- 予算の設定方法

- 予算の3つのタイプ

- 業務的意思決定(差額原価収益分析)

- 企業の総合力を分析 その1

- 企業の総合力を分析 その2

- 会計公準と企業会計原則 その1

- 会計公準と企業会計原則 その2

- 会計公準と企業会計原則 その3

- 株主から見た企業価値 その1

- 株主から見た企業価値 その2

- コストセンターとプロフィットセンター

- 原価管理と原価計算

- 負債コストと株主資本コスト

- 組織の設計と種類

- 直接費と間接費

- EBITDAによる株価の評価

- 企業の効率性を分析 その1

- 企業の効率性を分析 その2

- EVA(経済付加価値)とは

- 財務会計と管理会計

- 財務分析とは

- 固定費と変動費 その1

- 固定費と変動費 その2

- 企業の成長性を分析

- 業界と企業の比較分析 その1

- 業界と企業の比較分析 その2

- 内部統制

- たな卸資産の評価基準と評価方法 その1

- たな卸資産の評価基準と評価方法 その2

- 管理会計の必要性

- 安全余裕率と損益分岐点比率

- ABCの活用方法

- 業績評価の手法

- MVA(市場付加価値)とは

- 比率分析の限界と注意点

- 組織管理と管理会計

- 具体的な業績評価のシステム

- 意思決定の前提(付加価値と生産性分析) その1

- 意思決定の前提(付加価値と生産性分析) その2

- 製品原価と期間原価

- 企業の収益性を分析 その1

- 企業の収益性を分析 その2

- 責任会計システム

- 企業の安全性を分析 その1

- 企業の安全性を分析 その2

- 標準原価と予算差異分析

- 業績評価のステップと留意点

- 戦略的意思決定1(フリー・キャッシュフロー) その1

- 戦略的意思決定1(フリー・キャッシュフロー) その2

- 戦略的意思決定2(運転資本の意義)

- 戦略的意思決定3(金銭の時間的価値)

- 戦略的意思決定4(リスクと割引率)

- 戦略的意思決定5(DCF法) その1

- 戦略的意思決定5(DCF法) その2

- 戦略的意思決定5(DCF法) その3

- 戦略的意思決定6(ペイバック法)

- 原価企画

- 税効果会計