リスクとリターン その2

【リスクとリターンの計算方法1(分散と標準偏差)】

では、実際のリスクとリターンはどのように計算したらよいかを考えてみましょう。

ここでは期待収益率をもとに、分散、そして標準偏差までを計算し、そのリスクを考えてみます。

まず、「リスクとポートフォリオ」の項で出てきた輸出関連企業であるO社と輸入関連企業であるP社を例に考えてみましょう。

今後の為替レート予想、及びO社とP社の各環境における収益率の変化と期待収益率は以下の通りです。

・今後の為替レート予想

今後円高になる確率:20%

今後円安になる確率:40%

今後不変である確率:40%

・O社の収益率の変化

円高:収益が10%ダウン

円安:収益が20%アップ

不変:収益に影響はない

期待収益率:6%

・P社の収益率の変化

円高:収益が15%アップ

円安:収益が10%ダウン

不変:収益が5%アップ

期待収益率:1%

まずO社とP社それぞれの偏差を計算してみましょう。

ここでは収益変化が3パターンあるため、それぞれの偏差を計算します。

≪偏差≫

・O社

円高:(−10)−6 = −16

円安:20−6 = 14

不変:0−6 = −6

・P社

円高:15−1 = 14

円安:(−10)−1 = −11

不変:5−1 = 4

次は分散です。

分散は、偏差の2乗の加重平均です。

≪分散≫

・O社

((−16)2×0.2)+(142×0.4)+((−6)2×0.4) = 144

・P社

(142×0.2)+((−112×0.4)+(42×0.4) = 94

最後に標準偏差です。

標準偏差は√分散です。

≪標準偏差≫

・O社

√144 = 12

・P社

√94 ≒ 9.7

これでO社とP社の期待収益率(リターン)、標準偏差(リスク)がわかりました。

・O社

期待収益率:6%

標準偏差:12%

・P社

期待収益率:1%

標準偏差:9.7%

ここで標準偏差の考え方を学びましょう。

標準偏差は「σ(シグマ)」とも呼ばれ、データのばらつきを見る指標です。

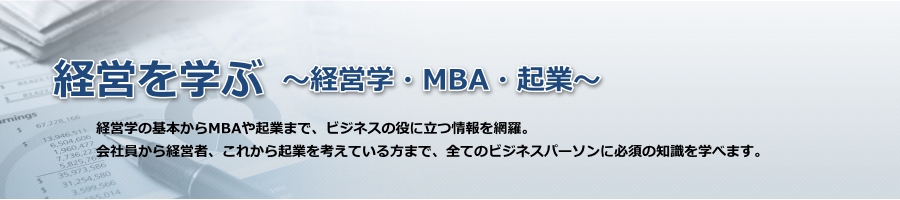

まず、原則として統計学的に考えた場合、確率に基づいたデータのばらつきは正規分布すると仮定されます。

正規分布とは、データが平均値を中心として釣鐘型に分布することを言います。

そして平均値を中心とした「±σ」の中に、全データの68.3%が、「±2σ」の中に全データの99.5%が入ることが知られています。

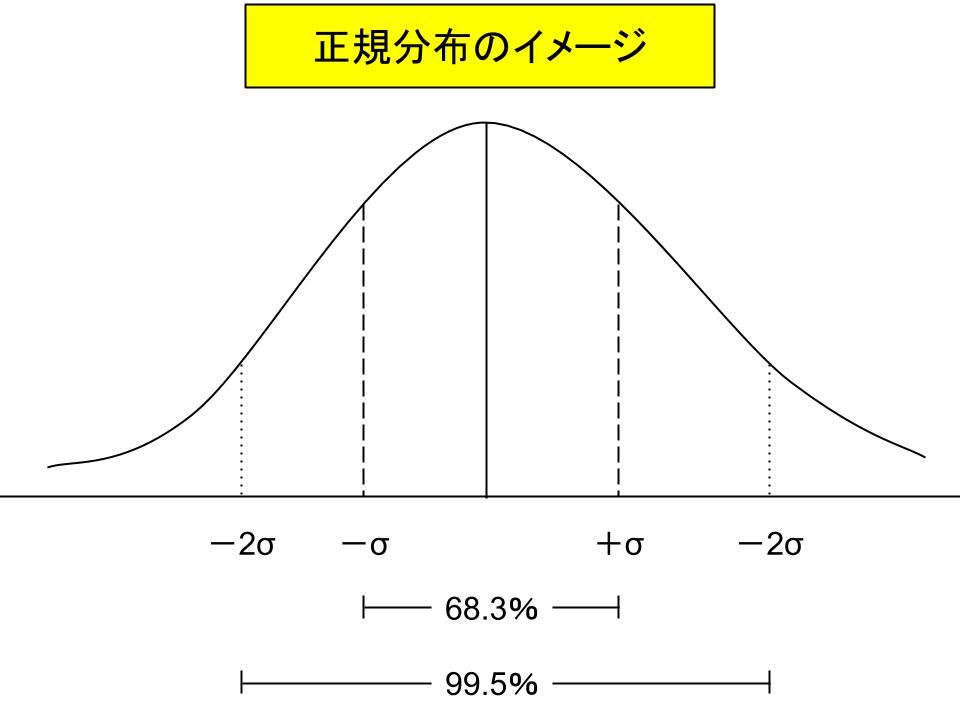

よって、例えばO社の場合は期待収益率が6%に対して標準偏差は12%なので、「収益率が−6%(6−12)から18%(6+12)の間になる可能性が68.3%であり、収益率が−18%(6−12×2)から30%(6+12×2)の間になる可能性が99.5%である」ということになります。

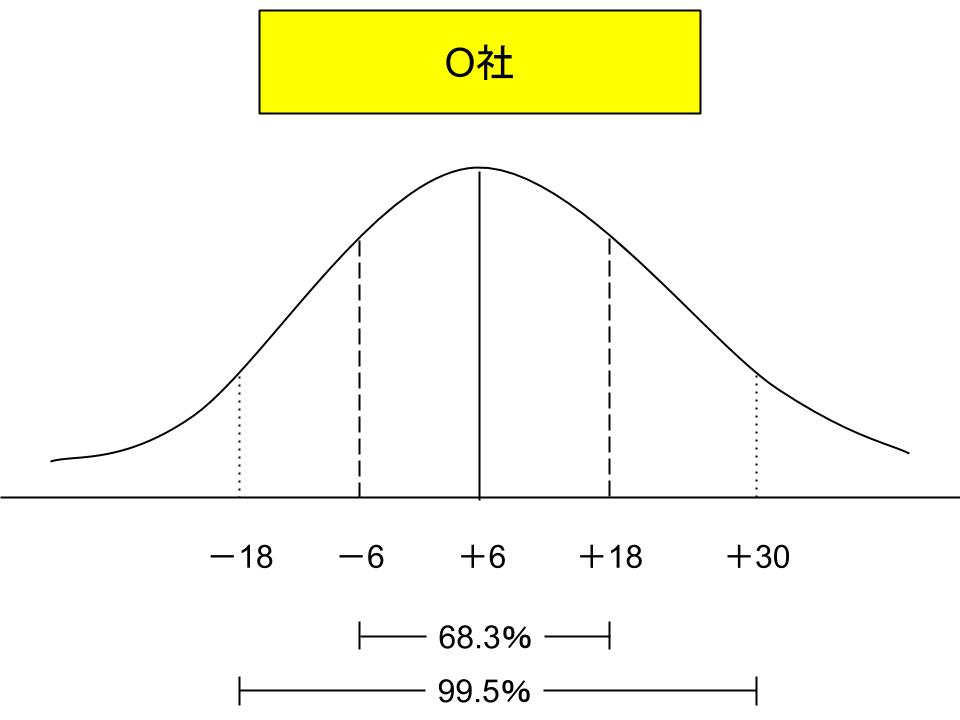

これに対して、P社は「収益率が−8.7%(1−9.7)から10.7%(1+9.7)の間になる可能性が68.3%であり、収益率が−18.4%(1−9.7×2)から20.4%(1+9.7×2)の間になる可能性が99.5%である」ということです。

P社のほうがややばらつきが小さく、より中心が高くなることがわかります。

そしてO社はばらつきが大きく、中心は低くなっています。

これがリスクです。

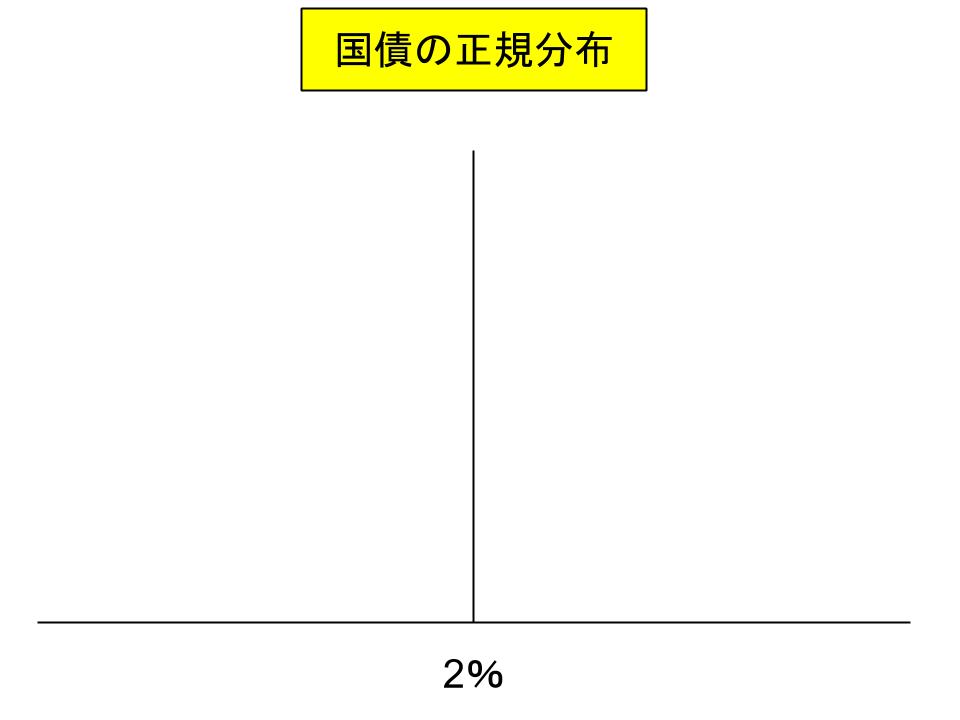

そして例えばこれが金利が2%の国債だとどうなるでしょうか?

期待収益率(金利) 2%

金利がつく確率 100%

金利がつかない確率 0%

です。

この偏差と分散、標準偏差は以下のようになります。

≪偏差≫

(2−2)×100 = 0

(0−2)×0 = 0

≪分散≫

(02×0.5)+(02×0.5) = 0

≪標準偏差≫

√0 = 0

すべて「0」です。

よって、この場合の正規分布は以下のようになります。

これがリスクフリー(リスクがない)と言われる金融商品です。

一切ばらつきはなく、どんな場合でもリターンは2%です。

「横の広がりが一切ない = リスクがない」ということです。

これが標準偏差という考え方です。

関連ページ

- 運転資金を即日調達する方法「ファクタリング」とは?【Q&A付き】

- 財務諸表とファイナンス その1

- 財務諸表とファイナンス その2

- 資金計画を考える

- ファンダメンタル価値理論と砂上の楼閣理論

- 資金調達方法(負債と自己資本) その1

- 資金調達方法(負債と自己資本) その2

- 資金調達方法(負債と自己資本) その3

- NPVによる投資評価 その1

- NPVによる投資評価 その2

- IR(インベスター・リレーションズ)とは

- IRR(Internal Rate of Return:内部収益率)

- リースファクター(年金現価係数) その1

- リースファクター(年金現価係数) その2

- 負債を活用した場合のNPV

- M&A(企業の合併・買収) その1

- M&A(企業の合併・買収) その2

- 企業経営とキャッシュフロー概念 その1

- 企業経営とキャッシュフロー概念 その2

- MVA(Market Value Added:市場付加価値)

- NPVの注意点

- 資本コスト算定の注意点

- NPVとAPVの関係

- NPV(Net Present Value:正味現在価値)

- CAPMの公式と解明 その1

- CAPMの公式と解明 その2

- 最適資本構成とMM理論 その1

- 最適資本構成とMM理論 その2

- オプションを理解する その1

- オプションを理解する その2

- 永続価値を理解する その1

- 永続価値を理解する その2

- PI(Profitability Index:収益性指標)

- ポートフォリオの拡張と最適ポートフォリオ

- プレミアムの算定(二項過程モデル、ヘッジレシオ、プット・コール・パリティ) その1

- プレミアムの算定(二項過程モデル、ヘッジレシオ、プット・コール・パリティ) その2

- プレミアムの算定(二項過程モデル、ヘッジレシオ、プット・コール・パリティ) その3

- 現在価値を理解する その1

- 現在価値を理解する その2

- 現在価値の計算

- 利益還元政策を理解する その1

- 利益還元政策を理解する その2

- 「格付け」を理解する

- リアルオプションを理解する

- リスクとリターン その1

- リスクとリターン その2

- リスクとリターン その3

- リスクを理解する その1

- リスクを理解する その2

- リスクとポートフォリオ その1

- リスクとポートフォリオ その2

- 証券化とは

- ファイナンスのための統計学基礎

- 経営戦略とファイナンス その1

- 経営戦略とファイナンス その2

- 埋没コストと機会費用

- 株価の理論値を理解する その1

- 株価の理論値を理解する その2

- バリュエーションを理解する

- 資本コスト(WACC)を理解する その1

- 資本コスト(WACC)を理解する その2

- ブラック-ショールズの公式

- 回収期間(Payback)法と会計上の収益率 その1

- 回収期間(Payback)法と会計上の収益率 その2

- 株主に報いるには

- ファイナンスとは

- 「儲け」とは

- APV(Adjusted Present Value:調整現在価値)

- β(ベータ)を理解する

- CAPM(Capital Asset Pricing Model)とは

- キャッシュフローを理解する その1

- キャッシュフローを理解する その2

- キャッシュフローを理解する その3

- 連結決算が企業価値に与える影響

- コーポレートガバナンス(企業統治)を理解する その1

- コーポレートガバナンス(企業統治)を理解する その2

- 企業価値を理解する

- 負債コストとオプションの関係

- 経営の多角化が企業価値に与える影響

- 効率的市場仮説とランダムウォーク

- EVA(Economic Value Added:経済的付加価値)

- 財務レバレッジとβ(ベータ) その1

- 財務レバレッジとβ(ベータ) その2

- 財務レバレッジとβ(ベータ) その3

- 財務政策を理解する