株式市場と債券市場

金融システムを構成する金融市場と金融仲介機関のうち、「金融市場」において重要なのが債券市場と株式市場の2つの市場です。

以下では、経済における金融市場のポジションについて考えるとともに、この2つの市場について少し詳しく解説していきます。

金融市場のポジション

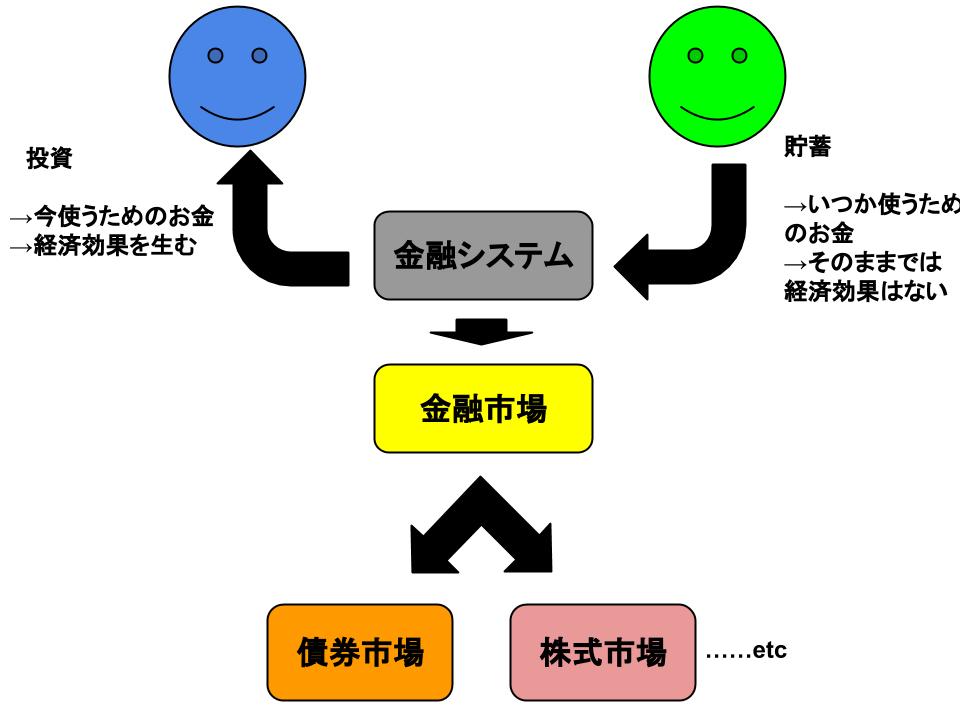

金融市場は上図のような位置付けにあります。

貯蓄とは「いつか使うためのお金」であり、投資は「今使うためのお金」です。使われていない間、貯蓄されているお金は経済効果を生みません。

その非効率を避けるために、金融市場を介して貯蓄は投資へと使われ、投資は経済効果を生むのです。

この金融市場を構成する市場のうち、重要なものが「債券市場」「株式市場」というわけです。

この2つを説明するにあたってキーワードとなるのが「利子」です。

これによって貯蓄側にお金を貸すためのインセンティブを与え、投資側が際限なく借りることを防ぎ、目的に応じた資金集めの手段を選べるようになっているのです。

では、まず債券市場から解説していきましょう。

債券市場とは

概要

債券とは簡単に言うと「借用証明書」です。

企業はこれを発行し、購入してもらうことで他の企業や個人の貯蓄を自社の投資に使うのです。

会社の場合は社債、国の場合は国債、地方自治体の場合は地方債などと言います。

満期・元本とは

この債券にはローンの償還時期である「満期」と、満期までに支払われる「利子率」が書かれています。

ローンの返済には、「もともと借りたお金(元本)の金額に利子率に基づいて計算された利子分のお金を足しただけの金額」が必要です。

この債券を購入した人は、債券を満期になるまで持っておいて利子や元本を受け取ることも可能ですし、第三者に売ってしまうこともできます。

約定期間とは

約定期間とは、満期になるまでの期間を指します。

この期間は任意で決定することができますが、大きく分けて「短期」と「長期」にわけられます。「短期は2〜3ヶ月」「長期は10年以上」の約定期間を指します。

かつてイギリス政府が発行した「永久債」は、元本が一生返ってこない代わりに永久的に利子を受け取ることができるものでした。

信用リスクとは

債券を購入する・販売する際に、信用リスクは一つの大きなキーワードとなります。

これは「お金を借りた側(債券発行者)が利子や元本についての返済義務を全うできなくなる可能性」を意味する言葉です。

この返済義務を全うできなくなることをデフォルト(債務不履行)と言い、破産をすることで自分の借金をなかったことにする方法です。

「そんな無責任な!」と思うかもしれませんが、実際にこの方法を使う業者は少なくなく、日本ではバブル崩壊期に銀行に莫大な損失をもたらしたのもこのデフォルトでした。

税法上の取り扱い

債券が持つ特殊な性質の一つに、「税法上の取り扱いが一般的な所得と比べると異なる」という点が挙げられます。

債券を持っていると、本来単純に貯蓄していた場合よりも、満期を迎えて全ての返済が終えられた時に持っているお金の方が多くなります。

これは利子の支払いがあるからです。このお金は文句なしの「所得」です。

そのため社債などの債券から得た所得の多くは課税対象となり、所得税の支払い義務が発生します。

しかし、国によっては国債や地方債などから得られる利子所得は、非課税措置を受けられるものがあります。

株式市場について

概要

株式は、企業が投資のための資金集めに使う手段の一つに利用されます。

「株式=会社の所有権」ということができ、ある企業が全てで1000株発行しているとすると、1株=会社の所有権の1000分の1と考えられます。

この場合、「501株以上の株式を所有していれば、この会社における決定権はその所有者にある」ということが言えます。

証券取引所の役割

株式「市場」というくらいなので、株式は市場原理に基づいて変化していきます。

会社の現在の収益性や将来の経営の見通しなどが要因となって、需要と供給が価格を調整するのです。

ある企業の経営に対して、市場参加者が「これから儲けるだろう」と考えれば株価は上昇し、「じきに業績不振に陥るだろう」と考えれば株価は下落します。

この株式の売買を取り仕切るのが証券取引所です。

株価指数とは

株式について調べていると「株価指数」という言葉に出会うと思います。

これは株式市場全体の動きをわかりやすく示すもので、世界市場や各国の市場などでそれぞれ算出方法の異なる指数を使っています。

株価の動きを金額のまま分析するよりも、この指数を用いて分析する方がよりわかりやすくなるのです。

日本の場合だと日経平均株価とTOPIX(東証株価指数)が代表的なものです。

「ダウ平均株価」はアメリカの代表的な株価指数で、すなわち世界の経済を少なからず反映している株価指数ということができます。

日経平均株価の計算方法は、東証一部上場企業のうち主要な225社の株価を対象とし、これらの株価の合計を225で割って計算します。

対して、TOPIXは東証一部上場企業のほぼ全ての株式を計算対象とします。

昭和43年1月4日の各社の時価総額を100として、そこからの時価総額を指数として算出します。

日経平均株価やダウ平均株価を株価平均型と言い、TOPIXのようなものを時価総額荷重型と言います。

前者の方が「ざっくりした経済動向」を理解するのに優れていますが、より経済を正確に把握するためには後者の数値の分析をする必要があります。

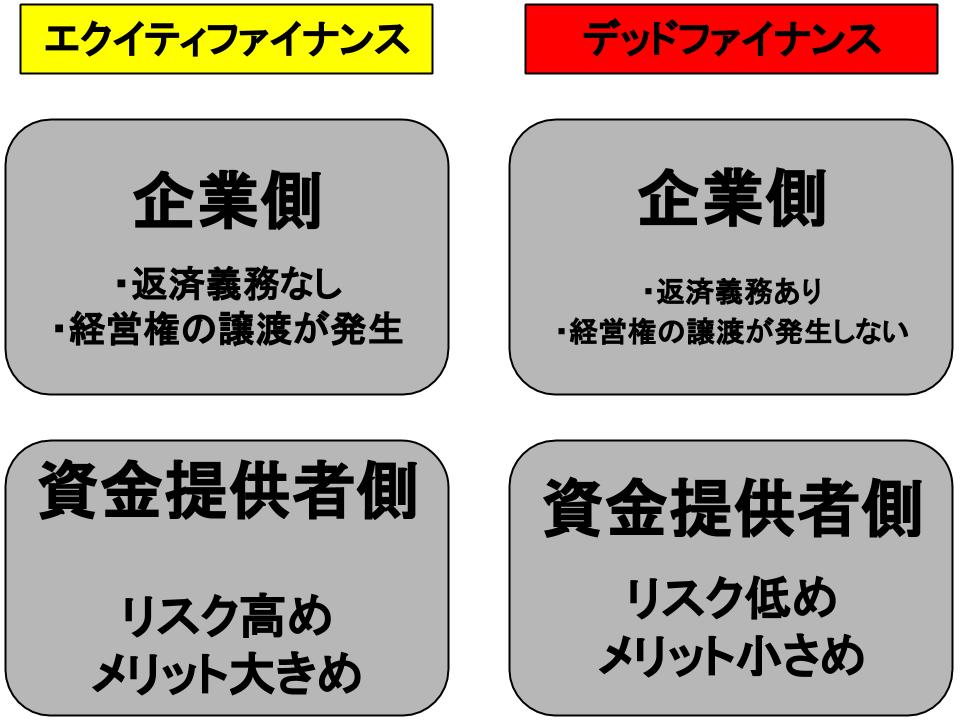

エクイティファイナンスとデッドファイナンス

さて、ここまで債券市場と株式市場について大まかに見てきましたが、この二つは資金集めにおいて、あるいは資産運用においてどのようなメリットとデメリットがあるのでしょうか。

資金調達の際に株式を使う場合を「エクイティファイナンス」、債券を使う場合を「デッドファイナンス」と呼びます。

ここまでの内容を使ってこの2つの方法の比較をしてみましょう。

【例題】

A社は新事業を始めるにあたって、資金調達をしようと考えました。そこで債券を5000万円分、株式を1億円分発行しました。

サラリーマンのBさんは債券を500万円分、自営業社のCさんは株式を1000万円分購入しました。

A社の業績が好調な場合と不調な場合にわけて、それぞれのメリットとリスクを考えてみましょう。

<解説>

・業績が好調な場合

株式は所有権、債券は借用証明書です。

そのため、A社が業績を伸ばせば伸ばすほど株式を所有しているCさんはその収益に関して所有権があるため、配当金などの形でより多くのメリットが受けられます。

しかし、このときBさんはA社があげた収益に関しては何ら所有権はありません。

Bさんの持っているのは500万円分+利子分を受け取る権利だけです。

収益性を考えると、債券は株式より劣っていると言えます。

・業績が不調な場合

A社が資金難に陥った場合、Bさんは返済保証されている金額分をより早くA社から受け取ることができます。

対して株式によって得た資金には返済義務がないので、CさんへのA社からの補償は後手に回ることが多くなります。

つまり、リスクの低さを考えると債券は株式よりも優れていると言えます。

企業は資金提供者にとってリスクの低いデッドファイナンスを使えば、より低い利子率で資金調達が可能です。

しかし、デッドファイナンスはデフォルトをしない限りは返済義務があります。

対してエクイティファイナンスで得た資金は、企業側には返済義務がなくリスクはありません。

しかし、資金提供者にとってエクイティファイナンスはリスクが高い。そのため高い利子(配当金)を設定してバランスをとるのです。

ただし、エクイティファイナンスでは株式の所有率=経営権の所有率であるため、資本比率によっては企業の経営権を譲渡せざるを得ない状況が起こり得ます。

対して、デッドファイナンスは経営権とは無関係の借金なので、企業にとってみればそのような事態にはならないというメリットがあります。

債券市場と株式市場

金融市場は貯蓄と投資を繋げるための金融システムの構成要素です。

この金融市場のうち、最も重要な市場の2つが債券市場と株式市場です。

債券市場は債券=借用証明書を売買する市場、株式市場は株式=企業の所有権を売買する市場です。

企業はこの2つを駆使して資金調達を行い、資金提供者はこの2つを通じて資産運用という形で貯蓄を増やそうとします。

こうして、貯蓄と投資が金融市場を通じて繋がるのです。

まとめ

<債券のキーワード>

満期:債券の償還時期

元本:企業が借り入れた元の金額

約定期間:満期になるまでの期間。

信用リスク:債券発行者が返済義務を全うできなくなる可能性。全うできなくなることをデフォルトという。

<株式のキーワード>

証券取引所:株式の売買を取り仕切る場所

株価指数:株式市場全体の動きを分析するための数字。株価平均型と時価総額荷重型がある。

<エクイティファイナンスの特徴>

企業側にはリスクが少ない。

資金提供者にはリスクが大きい代わりにメリットも大きい。

<デッドファイナンスの特徴>

企業側にはリスクが大きい。

資金提供者にはリスクが小さい代わりにメリットも小さい。

関連ページ

- 経済学の十大原理

- 経済変動の重要な3事実

- 金融資源の国際的フロー

- 財の国際的フロー

- 国際的フローの貯蓄と投資の関係

- 日本は貿易すべきか

- 均衡変化の分析

- 財政赤字と財政黒字

- 中央銀行とは

- 古典派の二分法と貨幣の中立性

- 閉鎖経済と開放経済

- 会社の形態

- GDPの構成要素

- 消費者物価指数とは

- 消費者余剰

- 総需要曲線と総供給曲線のシフトの影響

- 需要とは

- 経済モデル

- インフレ影響に対する経済変数補正

- 経済成長と公共政策

- 経済の所得と支出(マクロ経済学)

- 経済学の重要な恒等式

- 経済学とは

- 経済学者の意見が一致しない理由

- 効率と公平のトレードオフ

- 弾力性と税の帰着

- 弾力性とは

- 実証的分析と規範的分析

- ITを活用した経営戦略(コピー)

- 失業の測定方法

- 株式市場と債券市場

- 経済学の重要な恒等式

- 総需要曲線

- 短期の総供給曲線が右上がりの理由

- 均衡とは

- 市場均衡の評価

- 外部性に対する公共政策

- 外部性とは(厚生経済学)

- 金融仲介機関とは

- 金融システムとは

- 摩擦的失業と構造的失業

- GDPデフレーターとは

- GDPは経済厚生の尺度として妥当か

- GDP(国内総生産)とは

- GDPデフレーターと消費者物価指数

- 総需要曲線

- 投資インセンティブ

- 職探しと失業保険

- 貸付資金市場

- 市場と競争(ミクロ経済学)

- 市場の効率性

- 生計費測定の3つの問題

- 失業の測定方法

- ミクロ経済とマクロ経済

- 総需要と総供給のモデル

- 貨幣価値と物価水準

- 貨幣の流通速度と数量方程式

- 貨幣とは

- 貨幣市場の均衡

- 貨幣数量説と調整過程の概略

- 純輸出と純資本流出の均等

- 戦後の日本経済の歩み

- 価格規制(政府の政策)

- 価格と資源配分

- 生産者余剰

- 生産可能性と比較優位、および特化・交易

- 生産性とは

- 購買力平価(PPP)とは

- 実質為替相場と名目為替相場(円高と円安)

- 実質GDPと名目GDP

- 実質利子率と名目利子率

- 景気後退と不況

- 貯蓄インセンティブ

- 貯蓄と投資

- 科学的な経済学

- 短期の経済変動

- 株式市場と債券市場

- 株価指数とは(日経平均、TOPIX、ダウ平均、FTSE)

- 供給とは

- 税と公平性

- 税金とは

- 税と効率性

- 経済学の主要学説

- 短期の総供給曲線が右上がりの理由

- 短期の総供給曲線がシフトする理由

- 総供給曲線

- 失業とは

- グラフの用法

- 経済の波

- 世界各国の経済成長